ETFの仕組み|ETFの価格が決まる仕組みとは?

- ETFには「流通市場」と「発行市場」の2つの市場があり、流通市場では需給によって「市場価格」が決まります

- ETFには市場価格のほか、ETF本来の価値を表す「基準価額」と、基準価額の理論値をリアルタイムで算出する「インディカティブNAV」の3つの価格があります

- 東証には「マーケットメイク」という制度があり、マーケットメイカーが「気配」を提示し、投資家が売買を行うことで、ETFの市場価格は指数に収束していきます

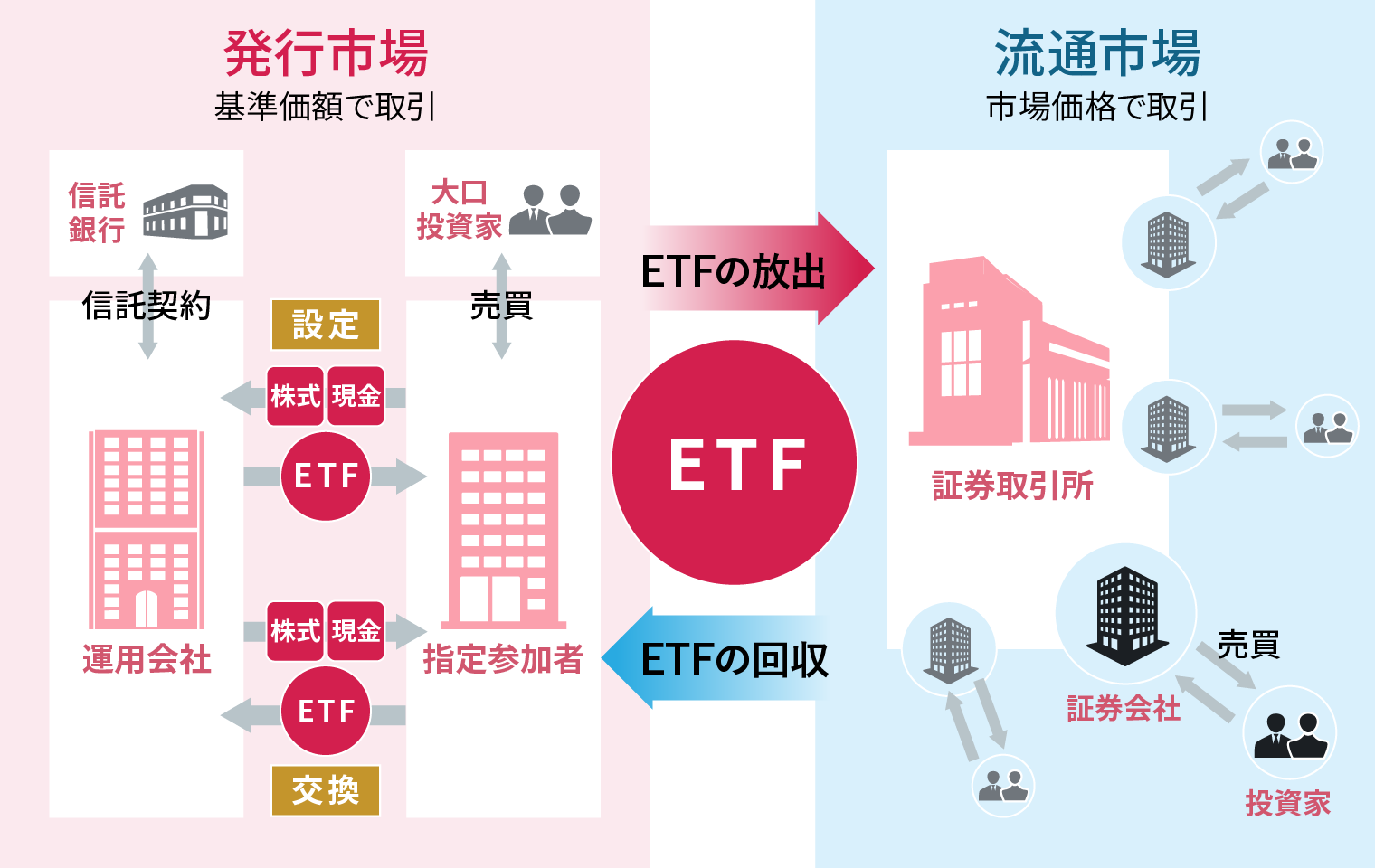

ETFには「発行市場」と「流通市場」がある

ETFの価格が決まる仕組みを説明する前に、ETFにおける「2つの市場」について確認したいと思います。

「流通市場」とは?

一般の投資家は、「流通市場」を通じてETFの取引を行います。投資家が証券会社を通じて注文を出すと、金融商品取引所を介して、注文に応じた売買が成立するという仕組みです。その際の取引価格が、後に説明する「市場価格」です。

ETFと一般の投資信託(公募投資信託)との違いとして、投資家が流通市場でETFを買っても、ETFの純資産総額は増えない点が挙げられます。公募投資信託の場合、例えばある個人投資家が1万円分の投資信託を買えば、純資産総額は1万円分増えます。一方、個人投資家がETFを1万円で買っても、その純資産総額は変わりません。ETFの所有権が売買によって移行するだけで、ETFそのものが増えるわけではないからです。

「発行市場」とは?

機関投資家と呼ばれる大口の投資家が多額の資金でETFを購入する場合や、流通市場でETFの需要が高まった場合など、新たなETFの設定(受益権の発行)が必要となる場合があります。

ETFの受益権を発行するのが「発行市場」です。発行市場では、大和アセットマネジメントなどETFを運用する資産運用会社と、「指定参加者」と呼ばれる証券会社などの間で取引が行われます。ETFの需要が高まったとき、指定参加者が運用会社に対して現金または株式を拠出して、それと引き換えに運用会社はETFの受益権を発行します。これをETFの「設定」といいます。設定によって、ETFの純資産総額が増加し、受益権口数が増えます。

ETFの需要が減ったときは、設定とは逆の「交換」が行われます。指定参加者がETFを拠出して、運用会社から現金や株式や受け取ります。これにより、ETFの受益権口数は減り、純資産総額も減少します。

ETFの3つの価格とマーケットメイク

ETFの価格には、流通市場で取引する際の価格である「市場価格」のほか、「基準価額」と「インディカティブNAV」があります。

基準価額は公募投資信託と同様に、純資産総額を受益権口数で割って算出される、ETF本来の価値を示す価格です。流通市場と異なり、発行市場ではETFは基準価額で取引が行われます。基準価額は、需給によって決定される市場価格とかい離することがあります。

1日1度しか公表されない基準価額を、市場動向に基づいてリアルタイムに算出する理論値が「インディカティブNAV」(iNAV)です。15秒ごとに更新され、東京証券取引所のホームページなどで公表されています。投資家にとっては「市場価格がiNAVより安いので、割安と判断してETFを買う」といった使い方ができます。こうした投資行動の結果として、市場価格はiNAVに収束していくことになります。

それを支えているのが、東京証券取引所のマーケットメイクという仕組みです。マーケットメイカーと呼ばれる市場参加者は、ETFの「売り気配」「買い気配」を提示し、市場に流動性を供給しています。これによって、適切(と想定される)価格により市場取引が促されることになります。

ETFの市場価格は、マーケットメイカーが「売り」と「買い」の気配を提示し、個人投資家や機関投資家が取引を行うことによって、株価指数に連動した値動きを実現しているのです。たとえ日中であってもETFが指数に連動した値動きになるのは、このような仕組みがあるからです。