INDEX

前回、投資手法の研究家であるツミレバ博士は、レバレッジと積み立てを活用した「長期積立レバレッジ投資」の可能性を助手のレッジに説明しました。

レバレッジ投資は長期投資には不向きと考えていたレッジは、博士が示した過去のパフォーマンス結果に驚くとともに「何かカラクリがあるに違いない」とすぐには信じられない様子。

そんなレッジに博士は言います。カラクリを紐解く鍵は…

「時間分散効果じゃ!」

ツミレバ博士が長期積立レバレッジ投資のカラクリについてわかりやすく解説します。

最近就職した新社会人、若者。博士の研究所の近所に住んでおり、小さいころから博士の研究室に出入りしている。そのせいか、博士からは助手扱いされていて、投資の分析などに毎回付き合っている。

時間分散効果とは?

さっそくだけど、時間分散効果って何?

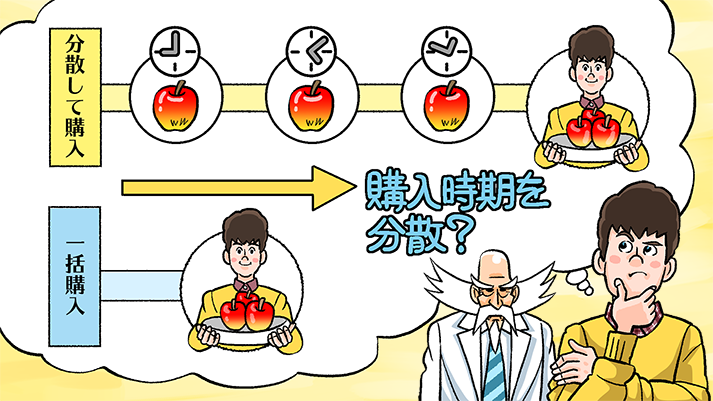

結論から言うとじゃな、買うタイミング(時期)を分散する、ことにより発生する効果のことじゃ。

え? どういうこと? わかりやすく教えて。

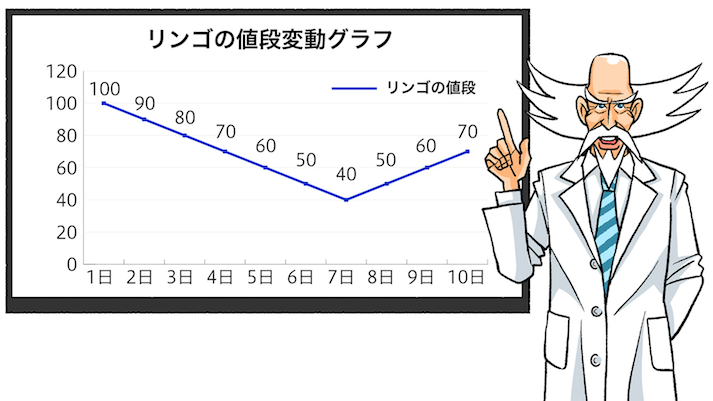

ふむ、それではリンゴを例にして説明しよう。まずは次のグラフを見てくれ。リンゴの値段が日々変動しているグラフじゃ。

初日に100円から始まったリンゴの値段はいったん40円まで下がったけど、10日後は70円まで戻ったんだね。10日間で元の値段よりも値下がりしたんだ。

そういうことじゃ。ではここで、レッジが仮に1,000円持っているとしよう。

そして、初日に1,000円分まとめてリンゴを買う【一括買い】と、毎日100円ずつ分散してリンゴを買う【分散買い】、2つの購入パターンがあったとしよう。その後、10日後にリンゴを全部売ると、どうなると思う?

え? リンゴの値段は10日間で値下がりしているから、どちらのパターンも損するんじゃないの?

ふふふ、なんとなくそう感じるのも無理はない。だが、結果は違う。

【一括買い】は確かに損する。しかし、【分散買い】は損益がプラスになるんじゃ。

え? なんで?

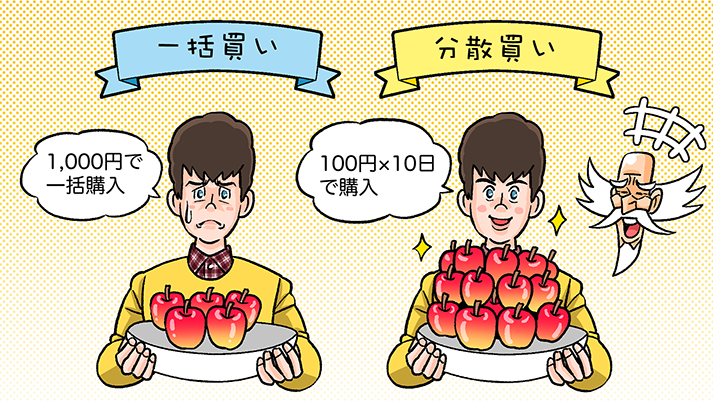

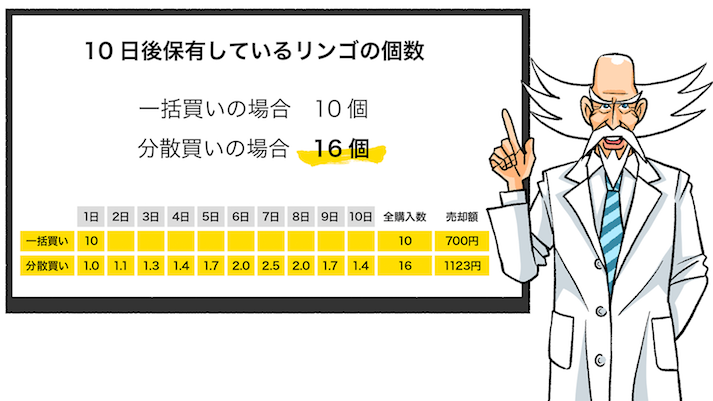

ここで【一括買い】と【分散買い】それぞれの場合で、実際にリンゴを何個買えたのか検証してみよう。

※計算に際しては、小数点以下第一位を四捨五入しています。

【一括買い】の場合はリンゴを10個買えて、【分散買い】の場合は…16個買えている! 【分散買い】の方が買えたリンゴの個数が多い! なんで!?

【分散買い】した場合、リンゴの値段が値下がりした期間に安く、多く買えたんじゃ。特に6日目から8日目にかけては2個以上リンゴを買えとる。

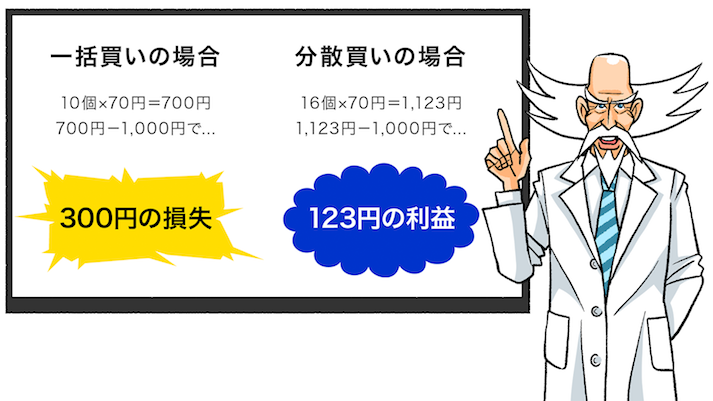

そして10日後にリンゴを売却した場合の損益は…。

※計算に際しては、小数点以下第一位を四捨五入しています。

一括買いした場合は300円の損失だけど、分散買いした場合は123円の利益が出たんだね。

ふむ、安い時にたくさん買えたのが効果的だったんじゃ。リンゴの値段は下がったけれども、買うタイミング(時間)を分散したら利益が出た、これが時間分散効果じゃ。

なるほど! 時間を分散して買うと効果的なんだね。

ただし、分散買いが不利になるケースもある点に注意じゃ。仮に今回のケースでリンゴの値段が右肩上がりを続けていた場合は、一括買いしたほうが儲かる。分散買いした場合は当初よりも高い値段でリンゴを買い続けることになり、購入できるリンゴの個数が一括買いした場合よりも少なくなってしまうんじゃ。

過去の事例でケーススタディ!

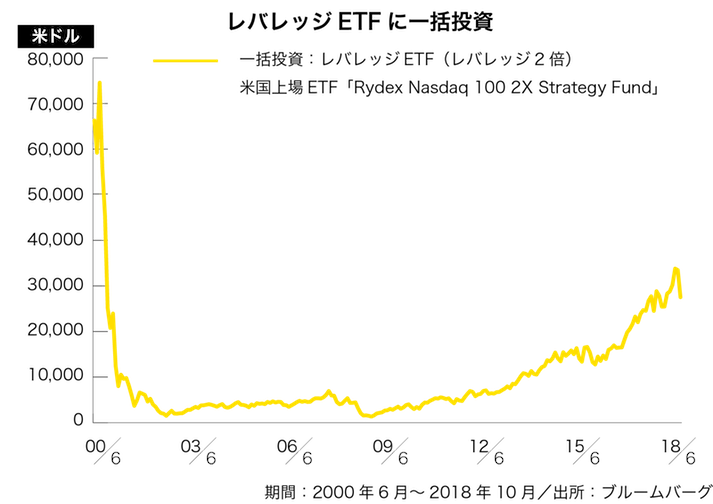

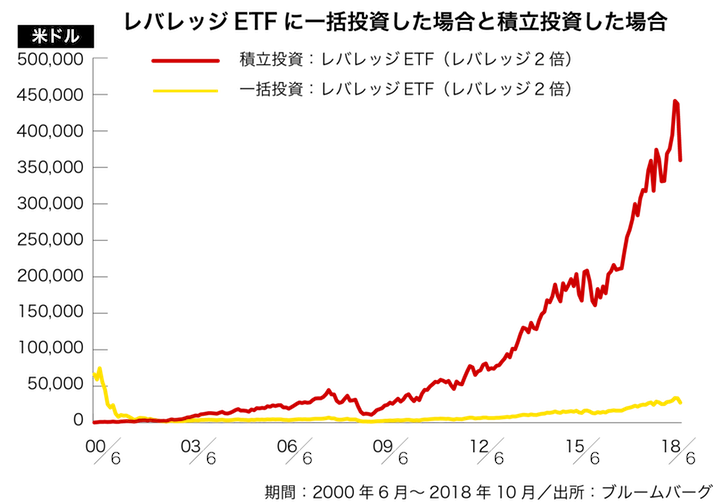

前回説明した「レバレッジETF(米国ハイテク株)」の新規設定以降のパフォーマンスを使用したグラフを用いてケーススタディしてみよう。まずは、レバレッジETFを「一括買い=一括投資」した場合じゃ。次のグラフで評価額の推移を見てみよう。

(博士)上記はあくまで過去の実績と結果を示したものじゃ。必ずしも将来の成果を示唆・保証するものではないぞ。

最初に下がって、後半で少し戻る、時間分散効果を説明した時に使ったリンゴの値段の推移と似ているね。当初約6.6万ドルあった元本が一括投資の結果約2.7万米ドル、半分以下に減った…。

この期間レバレッジETFの価格は約-60%と半分以下に値下がりしておるから、一括投資していた場合大損してしまうんじゃな。それではレバレッジETFを「分散買い=買うタイミングを分散する積立投資」した場合を次のグラフに加えて見てみよう。

(博士)上記はあくまで過去の実績と結果を示したものじゃ。必ずしも将来の成果を示唆・保証するものではないぞ。

一括投資の結果は約2.7万米ドルだったけど、積立投資の結果は約35万米ドル、その差は約13倍!

積立投資の場合、値段が安いところでたくさん買えたんだね。そして2009年以降の相場上昇局面でレバレッジが効いて、どんどん評価額が拡大したってことか…投資手法が違うだけでこんなにも結果が違うんだね。

最初に一括で投資するだけが投資ではない。「分散買い=積立投資」という投資手法もある。長期積立投資を前提に「時間分散効果」を最大限に活かす、これが長期積立レバレッジ投資のカラクリじゃ。

「時間分散効果」を活かす、これが重要なんだね。

ところで博士、このレバレッジETFって米国の金融市場に上場しているETFだよね? 日本の投資信託で米国ハイテク株に投資するレバレッジファンドはないの?

もちろんある! 次回はそのレバレッジファンドを紹介しよう!

次回、常識破りのファンドシリーズ「iFreeレバレッジ」

【当記事に関連するファンドのご紹介】>>NASDAQ100指数を対象としたレバレッジ型のファンド「iFreeレバレッジ NASDAQ100 」の詳細はこちら。

※ファンドのご購入にあたっては、「投資信託説明書(交付目論見書)」の内容をご確認ください。

>>「iFreeレバレッジ NASDAQ100 」の交付目論見書の詳細はこちら。

<指数について>

NASDAQ100指数はNasdaq,Inc.の登録商標です。

この記事の連載を読む

ツミレバ博士の「レバレッジ活用講座」

イラストレーター・漫画家。雑誌・書籍・Web・テレビなどジャンルや媒体を問わず幅広く活動中。投資信託と株主優待目当ての株を数年放置中なので、そろそろちゃんと勉強して資産運用したいと考えている。単行本「いとしの印刷ボーイズ」(学研プラス)発売中。

さまざまな投資手法を分析している研究家、博士。最近は長期投資に有効な投資手法の分析に力を入れており、長期投資に有効なインデックスや積立投資の研究を行っている。「常識を疑え」が信条。