2024年に大きく変わったNISAの5つのポイント

NISAは2014年に始まった、投資で得た利益が非課税となる制度です。当初は年間の非課税投資枠が100万円、非課税保有期間は最大5年間でしたが、2016年には非課税投資枠が120万円に拡大しました。

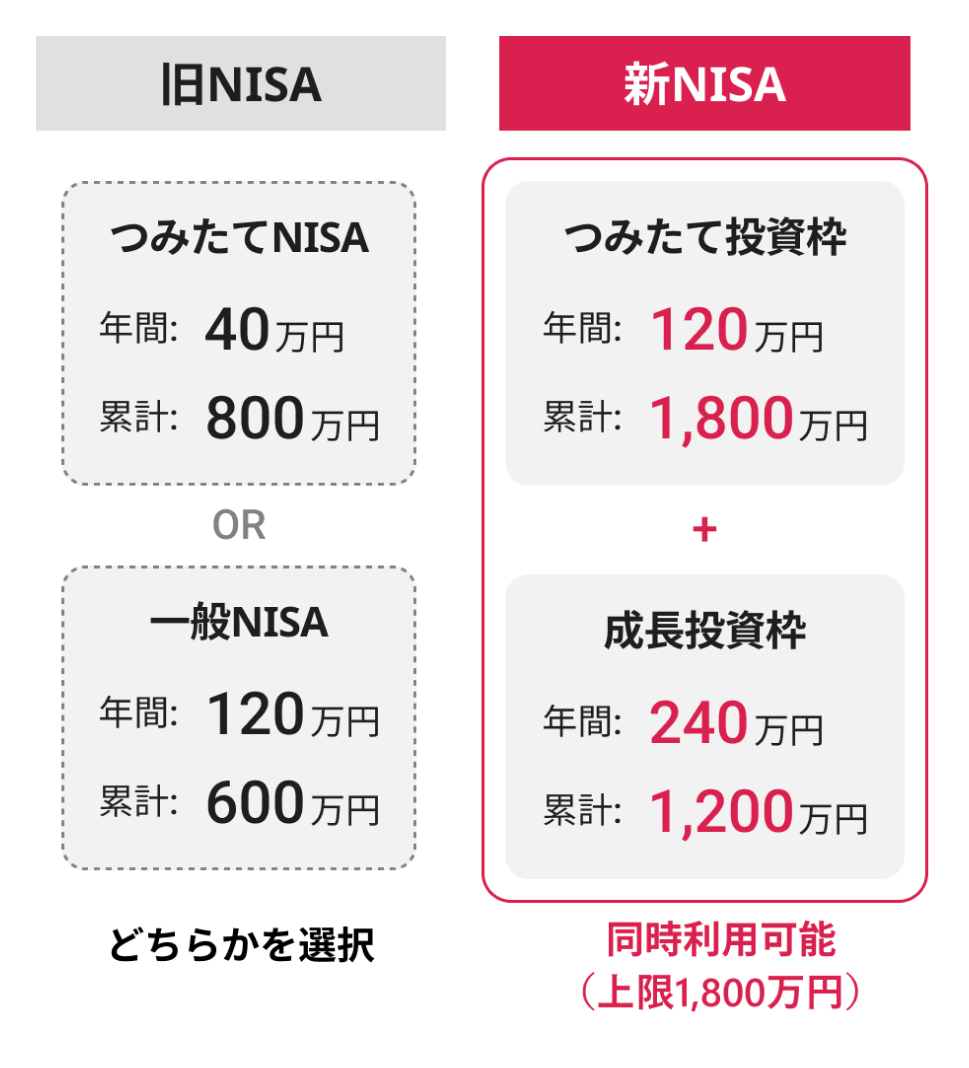

2018年にはつみたてNISAという、積立投資に特化した制度がスタートしました。こちらは年間の非課税投資枠が40万円、非課税保有期間は最大20年間で、対象商品は金融庁の基準を満たす投資信託などに限られていました。

そして2024年1月、NISAの制度が大きく変わりました。非課税投資枠が大幅に拡大されるなど、個人投資家にとってさらに使いやすい制度となりました。日本証券業協会の調査によると、2024年3月末時点のNISA口座数は約2,323万口座。制度が新しくなって口座数も買付額もさらに増えており、2024年1~3月に開設されたNISA口座数は前年同期比で2.4倍、同期間のNISA口座の買付額は4.0倍となっています。

2024年から生まれ変わったNISA(新NISA)は、2023年以前のNISA(旧NISA)と比較してどのような点が魅力なのでしょうか。5つのポイントを紹介します。

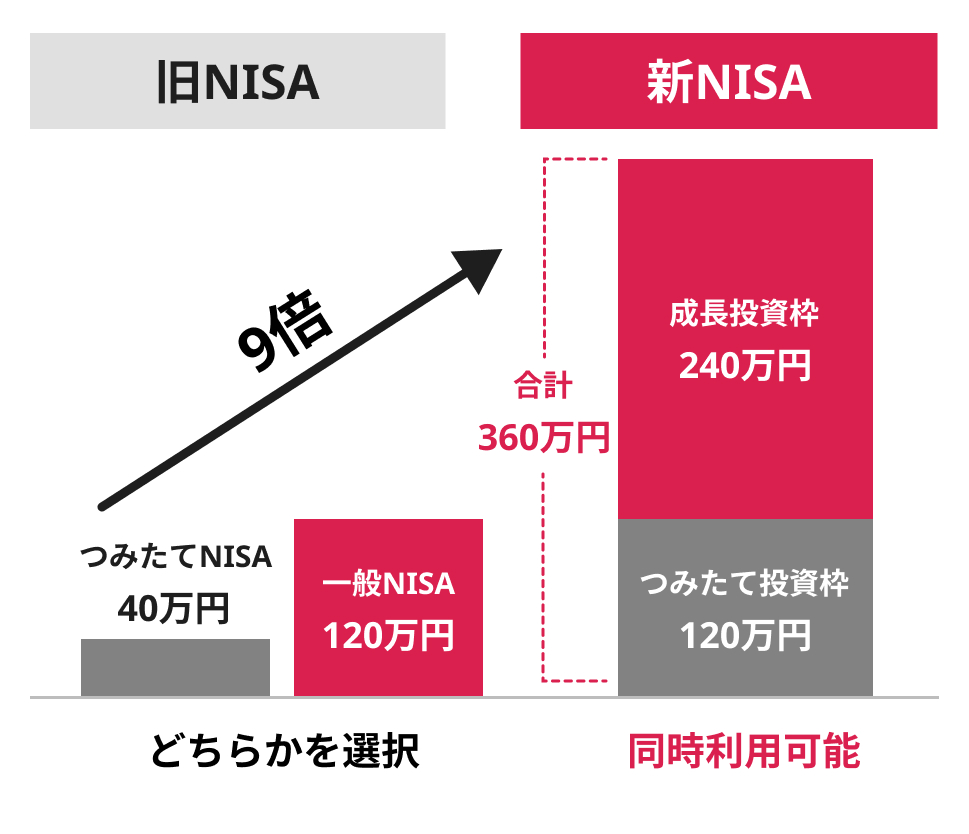

ポイント1 年間の非課税投資枠は最大360万円

旧NISAでは、つみたてNISAの非課税投資枠の上限が年間40万円、一般NISAが120万円で、どちらか片方しか選択できませんでした。新NISAではつみたて投資枠、成長投資枠を同時に利用でき、非課税投資枠の上限は合計で年間360万円に拡大されました。非課税で投資できる金額が大幅に増えたことは大きなメリットといえます。

ポイント2 つみたて投資枠と成長投資枠は併用できる

旧NISAでは、つみたてNISAか一般NISAのいずれか一方を選ぶ必要がありました。新NISAでは、つみたてNISAを引き継いだ「つみたて投資枠」と、一般NISAを引き継いだ「成長投資枠」を同時に利用できます。 つみたて投資枠で積立投資をしながら、つみたて投資枠で扱っていない金融商品を成長投資枠で購入してさらなる利益を狙う、といった使い方が可能となりました。

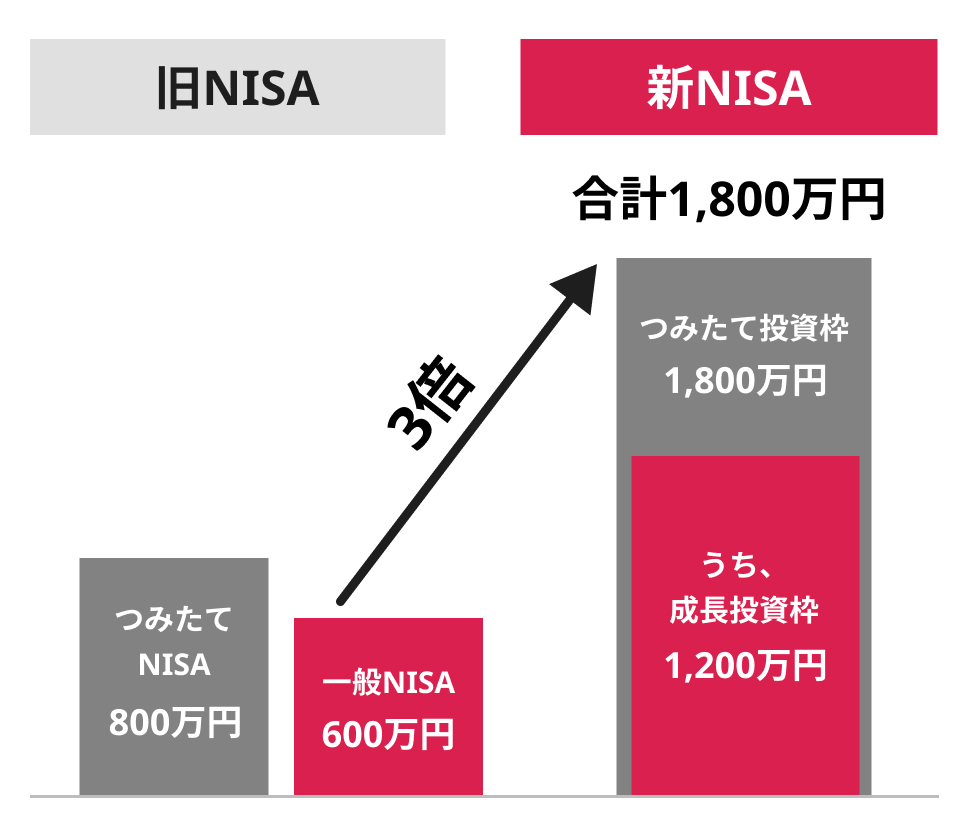

ポイント3 非課税保有限度額は最大1,800万円

旧NISAにおいて金融商品を非課税で保有できる限度額は、つみたてNISAでは最大800万円、一般NISAでは最大600万円でした。新NISAでは、非課税保有限度額が最大1,800万円に拡大されました。長期の資産形成において、非課税保有限度額が大幅に増えたNISAはより利用しやすく、より重要な手段となりました。

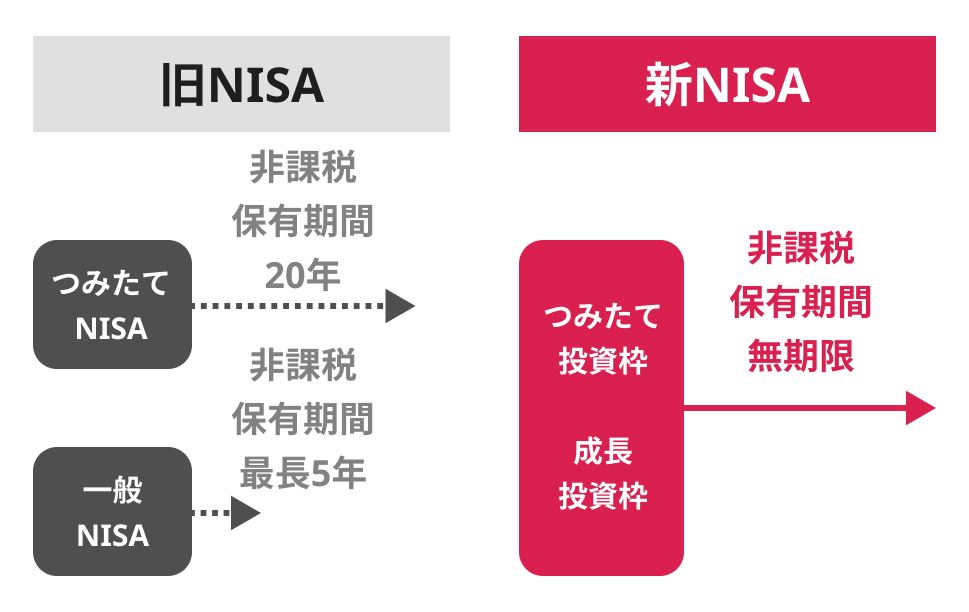

ポイント4 非課税保有期間は無期限

旧NISAでは非課税保有期間が設けられており、つみたてNISAは最大20年間、一般NISAは最大5年間でした。新NISAでは非課税保有期間がなくなり、非課税保有限度額の範囲内であれば期限の定めなく非課税で保有し続けられるようになりました。例えば20代で投資を始めた場合でも、60代になっても非課税で保有できます。期間を気にすることなく長期投資ができる新NISAは、老後の資産形成など活用の幅が大きく広がりました。

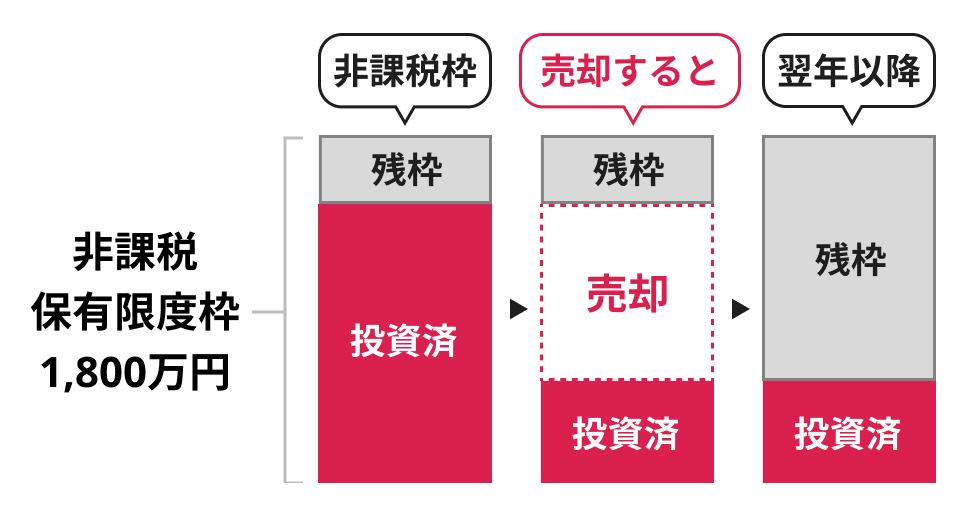

ポイント5 売却すると非課税保有限度額が復活する

旧NISAでは、金融商品を一度購入するとその分の非課税保有限度額が消費され、売却しても復活しませんでした。新NISAでは、売却するとその翌年に非課税保有限度額が復活します。 相場環境に応じた保有資産の一時売却や、教育資金やマイホーム購入資金のための保有資産の取り崩しなど、新NISAでは自身の資産形成に柔軟に対応できる制度となりました。

成長投資枠で資産形成をするならどんな金融商品がいい?

NISAには、つみたて投資枠と成長投資枠の2つの投資枠があります。つみたて投資枠の対象商品は、金融庁の基準を満たした一部の投資信託やETFに限られますが、成長投資枠ではつみたて投資枠の対象外のものを含む投資信託のほか、個別株式、ETF、REITなど幅広い金融商品に投資できます。

そして、積立投資に特化したつみたて投資枠とは対照的に、成長投資枠は好きなタイミングで好きな金融商品を売買できるなど、自由で柔軟な投資ができることがメリットです。そこで、投資信託のように手軽に分散投資ができ、株式のようにタイミングをとらえてリアルタイムの価格で売買することができるETFが、成長投資枠の投資先として注目を集めています。

ETFは投資信託と株式の「いいところ取り」

ETFとは金融商品取引所に上場している投資信託のことで、「上場投資信託」とも呼ばれます。非上場の投資信託と同じく、1本の商品で複数の株式や債券、REITなどに、数千円から数万円程度の少額で分散投資できます。例えば日経平均株価への連動を目指して運用するETFであれば、日経平均株価に採用されている225社の株式に投資するのと同じ効果が得られます。

そしてETFは株式と同じように、日々刻々と変化する価格を見ながら売買できます。ETFは、投資信託と株式の「いいところ取り」の金融商品といえるでしょう。

NISAの成長投資枠でETFが注目される5つの理由

そんなETFが、なぜNISAの成長投資枠に合った金融商品といえるのでしょうか。その理由を詳しく見ていきましょう。

理由1 リアルタイムで取引できるから、チャンスを逃さない

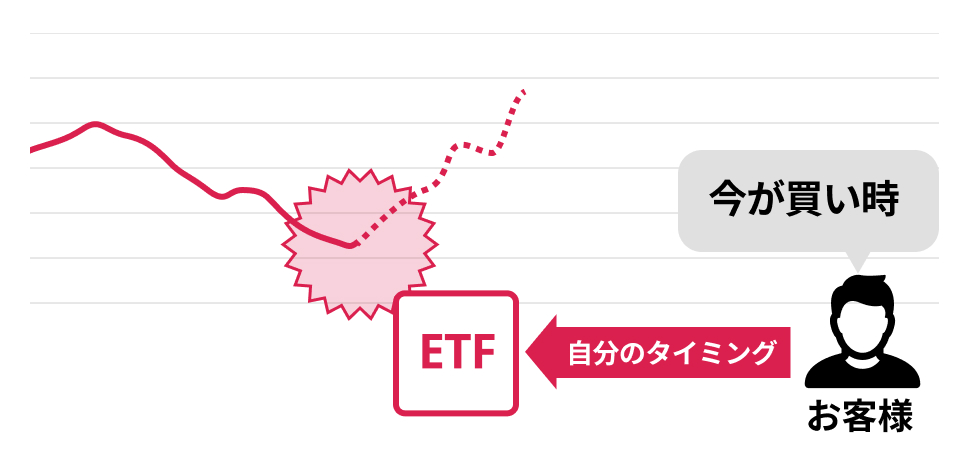

株価は、1日の中で価格が大きく動くこともあります。株価指数などに連動するETFの価格も、日々刻々と変動を繰り返しています。ETFは個別株式と同様に、リアルタイムで売買できる金融商品です。

成長投資枠では、つみたて投資枠と違って同じ金融商品を定期的に買い付けるといったルールに縛られない、自由で柔軟な投資が可能です。ETFは、自分が買いたい(売りたい)と思った価格やタイミングで売買することができるため、タイミングをうまく見計らって、ETFを安く買って高く売ることができれば、利益が非課税となるNISAのメリットはさらに大きくなります。

理由2 値動きがわかりやすい

ETFの多くは、日経平均株価やTOPIX、米国のS&P500といった株価指数などに価格が連動するようにつくられています。代表的な株価指数は日々のニュースでも取り上げられることが多く、値動きの傾向がわかりやすいのが特徴です。指数の変動を見ながらタイミング良く売買できるため、NISAで投資を始める投資初心者にとっては扱いやすい金融商品だといえます。

理由3 値上がり益も分配金も両方狙える

新NISAでは、値上がり益だけでなく配当や分配金も非課税となります。ETFは投資する株式や債券から得られた配当や利子等を分配金として受け取ることができるため、値上がりだけでなく定期的に受け取る分配金も期待することができます。

理由4 保有時のコストが低い傾向

ETFの保有コスト(信託報酬)は、投資信託と比べて一般的に低くなっています。非課税保有期間が無期限となり長期投資が可能になった新NISAにおいて、信託報酬の料率のわずかな差が、長期の資産形成では大きな差となります。

理由5 どの証券会社でも取引できる

一般の投資信託は金融機関ごとに商品ラインアップが異なりますが、ETFは株式を取り扱う証券会社であれば、基本的にすべての商品を購入できます。どの証券会社でNISA口座を開設しても、ETFを通じて多様な資産に非課税で投資することができます。

まとめ

2024年1月にNISAの制度が変わり、非課税保有限度額の拡大や非課税保有期間の無期限化など、今まで以上に使いやすい制度となりました。そして、旧NISAでは併用できなかったつみたて投資枠と成長投資枠を同時に利用できるようになりました。

資産をじっくり育てるのに適したつみたて投資枠とは対照的に、成長投資枠は個別株式を含む幅広い金融商品が対象で、自分の好きなタイミングで売買できるなど、自由で柔軟な投資が可能なことが特徴です。保有時のコストが安く、値動きを見ながらリアルタイムで取引できるETFの活用を検討してみてはいかがでしょうか。