そもそもREITって何?

REITは「不動産投資信託」という投資信託の一種

REITは「Real Estate Investment Trust」を略した言葉で、「リート」と発音します。

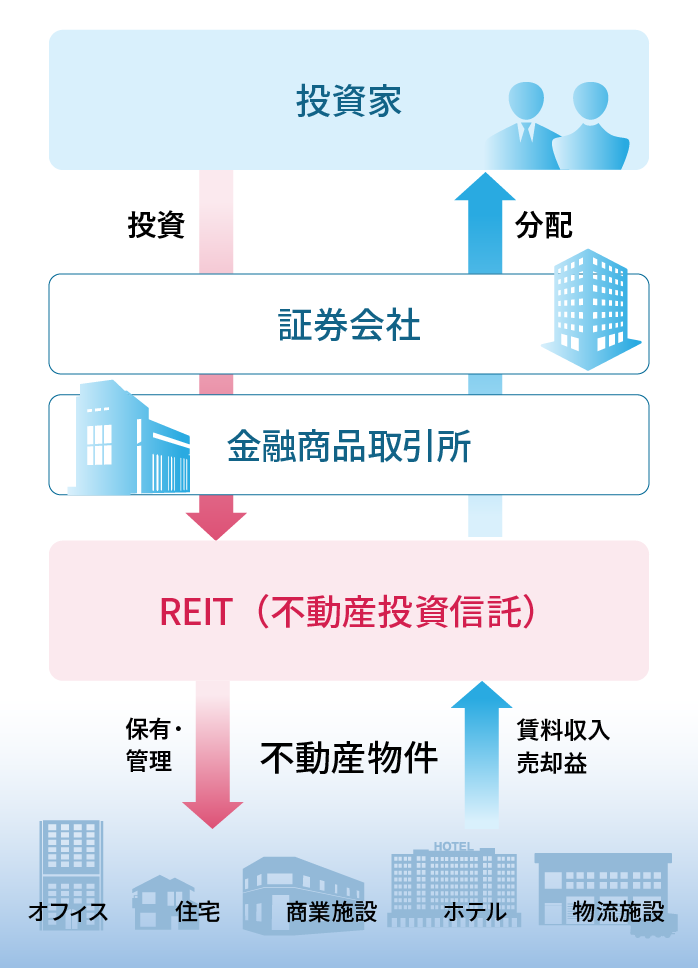

Real Estateとは不動産のこと。REITはたくさんの投資家から集めた資金をオフィスビルや商業施設などの不動産に投資し、その賃貸収入や売却益を投資家に分配する仕組みの金融商品です。REITは投資信託の一種であり、1つのREITで複数の不動産を運用しています。

不動産投資というと、「マンション投資」をイメージする方も多いと思います。マンション投資のような実物不動産への直接投資は、借入金も利用しながら効率的に大きな利益を生み出せる可能性があるものの、多額の初期費用がかかることが多く、物件の管理も自ら行う必要があり、投資初心者にとってはハードルが高いものです。一方、REITは不動産を小口化した金融商品なので、例えば日本国内のREITであれば2024年6月時点では数万円から投資が可能であり、誰でも比較的手軽に不動産に投資できます。

日本国内のREITのうち、東京証券取引所に上場しているREITのことを「J-REIT」と言います。J-REITは、株式と同じように証券会社で売買できます。また、日本国内のREITの中には証券取引所に上場しておらず、プロの投資家を対象とした「私募REIT」と呼ばれるREITもあります。

J-REITの仕組み

REITの歴史

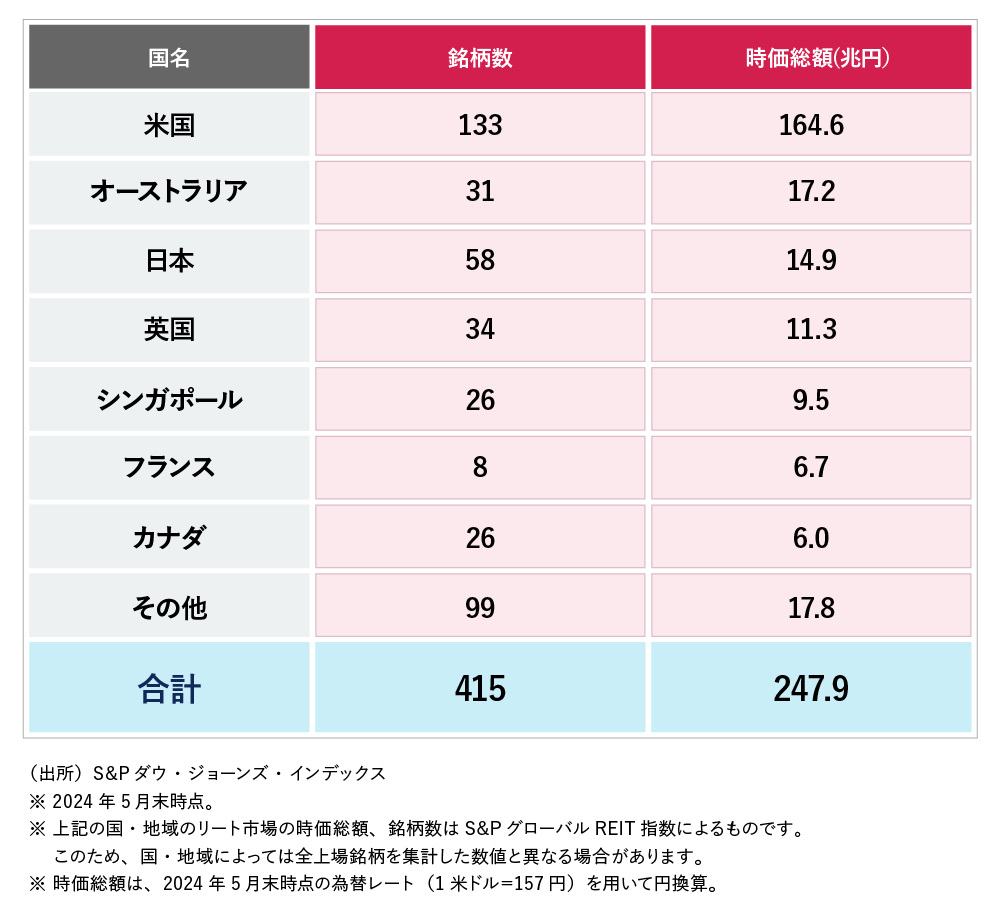

世界で初めてREITが誕生したのは1960年代の米国でした。個人投資家など小口の投資家も不動産に投資できるよう、1960年にREITの制度がつくられました。最初のREITは1963年に組成され、1965年にニューヨーク証券取引所に上場されました。以後、米国REIT市場は成長を続け、現在は世界のREITの時価総額のうち、米国REITが7割近くを占めています。

J-REITの制度ができたのは、米国から遅れること40年、2000年のことです。翌2001年には日本初となるJ-REITが2銘柄上場しました。2024年5月末時点では、J-REITは58銘柄が上場しています。

REITの市場規模

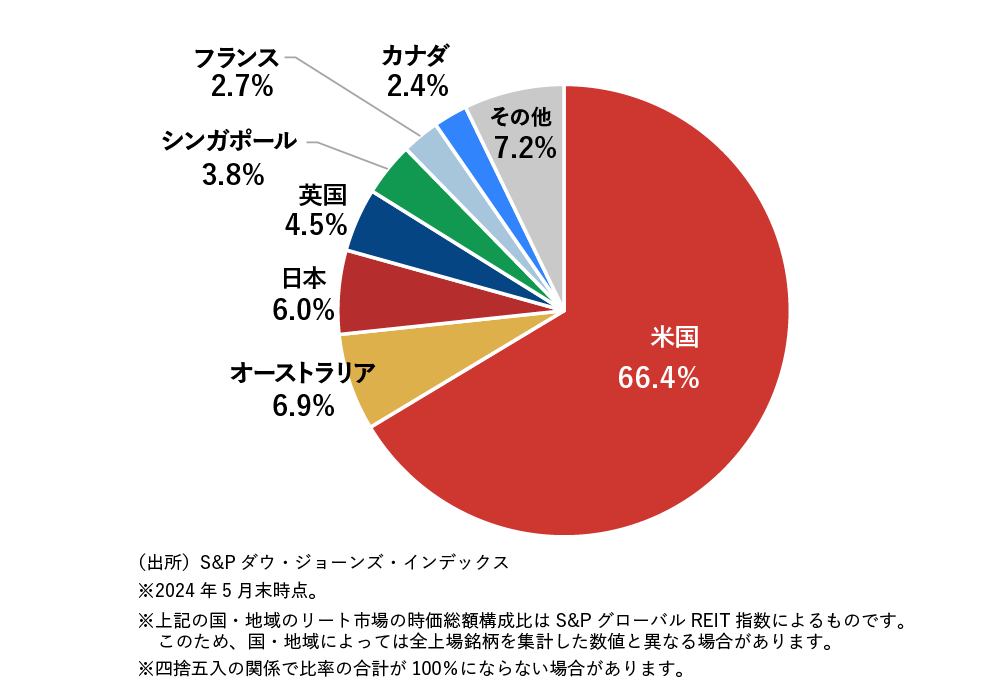

世界の主な金融商品取引所に上場しているREITの時価総額の合計は1兆5790億米ドル。日本円にしておよそ248兆円です。そのうちの7割弱を米国REITが占めています。

J-REITの時価総額は約14.9兆円。米ドルベースでは米国、オーストラリアに次ぐ世界第3位の市場規模となっています(2024年5月末時点の為替レート:1米ドル=157円を用いて円換算)

S&PグローバルREIT指数の国別構成比(時価総額、米ドルベース)

S&PグローバルREIT指数構成国の時価総額ランキング

REITの特長は?

特長1: 利回りの高さが魅力

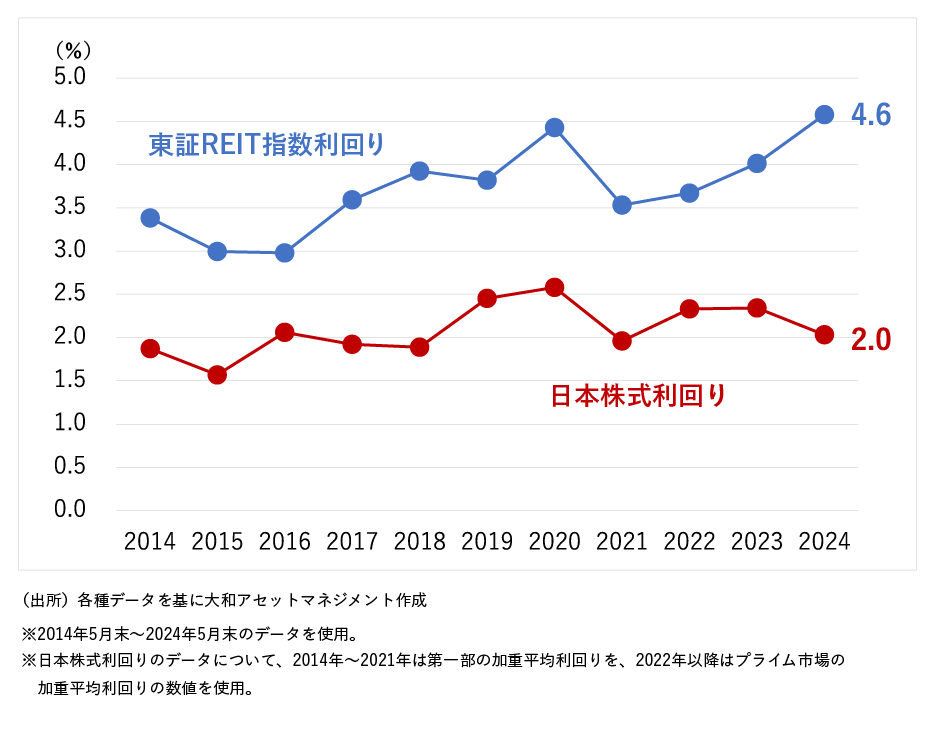

REITは分配金利回りが相対的に高い傾向があります。例えばJ-REITの過去の実績を見てみると、株式(東証第1部およびプライム市場)の平均配当利回りを上回り続けています。

J-REITの平均分配金利回りと株式の平均配当利回りの推移

J-REITの分配金利回りが高い理由は、その仕組みにあります。J-REITは、不動産の運用で得た収益の90%超を投資家に分配するなどの一定の条件を満たせば、J-REITの法人税が免除されます。そのため、収益の大部分が分配金として投資家に支払われるのです。

特長2:インフレ耐性があり、値上がり益を期待できる

一般的にREITはインフレに強い資産とされています。不動産の賃料は世の中の物価に連動しやすいと考えられるためです。物価の上昇とともにREITの価格が上がっていくのであれば、インフレ率が高い国のREITに投資すれば、値上がり益を期待できることになります。

特長3:株式などに対する分散効果が期待できる

REITと株式では投資対象が異なるため、値動きの傾向も同じではありません。

値動きの傾向が異なる資産を組み合わせて投資することを「分散投資」と言います。分散投資を行うことで、資産全体の値動きを抑える効果が期待できます。

REITの種類は?

REITが投資する不動産の種類

REITが投資対象とする不動産は多種多様です。主な不動産の種類は以下の通りです。

REITが投資対象とする不動産の例

| 種類 | 投資対象 |

|---|---|

| オフィスビル | 複数の企業が入居する都市部のオフィスビル |

| 賃貸住宅 | 大型の賃貸マンション |

| 商業施設 | ショッピングモールやスーパーマーケットなど |

| ホテル | ホテルや旅館などの宿泊施設 |

| 物流施設 | 物流倉庫・物流センターなど |

| ヘルスケア施設 | 介護施設やサービス付き高齢者向け住宅など |

| データセンター | 近年需要が増大しているデータセンター |

| 森林 | 木材資源を生産する森林 |

オフィスビルや住宅など特定の不動産に投資するREITのほか、さまざまな種類の不動産を投資対象とした「複合型」と呼ばれるREITもあります。

一般的にオフィスビルや商業施設は景気の影響を受けやすく、賃貸住宅は景気の影響を受けにくいとされています。森林を対象とするJ-REITは、2024年5月末時点で日本にはありませんが、米国など海外では多くの銘柄が上場しています。

REITがある国・地域

REITは米国や日本のほか、オーストラリア、英国、カナダ、シンガポールなどで市場が確立しています。日米のREITの大きな違いは、米国ではREITを運用する会社が自ら不動産の開発を行うのに対し、日本ではREITの投資法人は不動産の保有に徹している点です。J-REITでは、投資する不動産の選定や個々の物件の維持・管理といった運用業務を投資法人が行うことは禁じられているため、外部の資産運用会社に委託しています。

新興国でも多くの国でREITが上場されていますが、2024年5月時点ではインドで4銘柄、中国(香港を除く)ではわずか2銘柄にとどまるなど、新興国のREIT市場はいまだ発展途上といえます。

REITを通じて不動産に投資するメリットは?

メリット1:不動産に少額で投資できる

REITのメリットは、不動産投資を少額でできることです。マンション投資などの実物不動産投資では、一般的に数百万円の自己資金が必要となりますが、J-REITの場合、最も投資口価格が低い銘柄では5万円以下(2024年6月12日時点)で購入できます。

メリット2:物件を管理する手間がかからない

実物不動産投資では自ら物件の管理を行う必要があり、多大な手間がかかります。一方、REITでは不動産の管理は投資法人から委託された業者が行うため、投資家はただREITを保有するだけですみます。

メリット3:金融商品取引所に上場しているから、売買しやすい

例えばJ-REITは東京証券取引所に上場しているので、証券会社を通じて、株式やETFと同じ手続きで売買できます。

REITの特筆すべき点として、売買が成立しやすいことが挙げられます。実物不動産の場合、売りたいと思ってもすぐに買い手が見つかるとは限らず、換金の難しさがリスクとなります。REITは取引所を介した取引であり、最低投資金額もJ-REITなら数万円~十数万円と実物不動産よりはるかに低いため、売買が比較的成立しやすいのが大きなメリットです。

メリット4:海外の不動産にも投資できる

REITを活用すれば国内の不動産だけでなく、米国をはじめとする海外の不動産にも投資できます。外国REITの個別銘柄への投資は難しいですが、後述するようにETFや投資信託を通じて、手軽に世界中のREITに投資できます。

REITに投資する際の注意点

株式と同じく需給で価格が決まるため、価格変動リスクがある

REITは実物不動産とは異なり、市場で売買する金融商品です。したがって、REITは不動産そのものの価格変動による影響に加えて、株式と同じように市場の需給によっても価格が変動する点には注意が必要です。

災害のリスク、REITを運用する法人の倒産リスクにも注意

REITは1銘柄で複数の不動産を投資対象としていますが、大規模な自然災害で多数の物件が被害を受けたり、新型コロナウイルス禍のようなパンデミックで人流が急変し、不動産の需給が大きく変動したりすると、REITの価格や分配金にも多大な悪影響が及びます。このほか、REITの投資法人や運用会社、REITの運用会社の大株主であるスポンサー企業の倒産リスクにも注意が必要となります。

REITファンド、REIT ETFとは

REITに投資する方法は個別銘柄だけではありません。REITを投資対象とするETFや投資信託(ファンド)を通じて投資する方法もあります。それぞれ以下のような違いがあります。

REIT、REIT ETF、REITファンドの比較

| REIT | REIT ETF | REITファンド | |

|---|---|---|---|

| 投資対象 | 単一のREIT | 複数のREIT | |

| 取り扱い 金融機関 | 証券会社 | 銀行、郵便局、証券会社など (取り扱い商品は 金融機関により異なる) |

|

| 取引できる時間 | 金融商品取引所の取引時間 | 販売会社が決める時間 | |

| 注文方法 | リアルタイムで変動する取引価格で売買できる | 注文時には基準価額はわからない 基準価額は翌日以降に算出 |

|

| 最低投資金額 | 約5万円~64万円 | 約1000円~17万円 (J-REITの場合) |

100円~10000円 (金融機関により異なる) |

| 主な手数料 | 売買手数料 (証券会社により異なる) |

売買手数料 (証券会社により異なる) 信託報酬 (銘柄により異なる) |

購入時手数料 (商品・金融機関により異なる) 信託報酬 (商品により異なる。 一般的にETFより高い傾向) |

REITファンドやREIT ETFのメリットは、1本で複数のREITに投資できることです。例えば東証REIT指数への連動を目指すファンドやETFであれば、J-REITの全銘柄に分散投資することになります。仮に再びパンデミックが発生して、ホテルに投資するREITが大きく値下がりした場合でも、「巣ごもり需要」により物流施設のREITが値上がりして、ファンドやETF全体では値下がりが抑えられるといった効果も期待できます。

個別銘柄を買うのが難しい海外のREITも、REITファンドやREIT ETFなら手軽に投資できます。国内外のREITに分散投資をしたい方は、ファンドやETFを活用するといいでしょう。

REITファンドとREIT ETFの主な違いは、ETFは株式と同様にリアルタイムで変動する価格を見ながら売買できることと、信託報酬がファンドより低い傾向があることです。チャートや板情報を見ながら機動的な売買をしたい方は、REITファンドよりREIT ETFが向いているといえるでしょう。

REIT ETFにはどんな銘柄がある?

REITの個別銘柄もREIT ETFも、金融商品取引所で取引できる金融商品です。東京証券取引所に上場しているETFでは、REITを投資対象とするものは28本あります(2024年6月12日時点)。いずれも、国内外のREIT指数への連動を目指して運用しています。主なREIT指数と、各指数に連動するETFの銘柄を紹介します。

「東証REIT指数」に連動するETF

東証REIT指数とは、東証に上場するJ-REITの全銘柄を対象とした、時価総額加重平均型の指数です。東証REIT指数への連動を目指すETFに投資すると、すべてのJ-REITに投資するのと同じ効果が得られます。

「東証REIT Core指数」に連動するETF

東証REIT Core指数は、東証に上場するJ-REITのうち、時価総額や売買代金の大きさを基準として選ばれた30銘柄で構成される指数です。東証REIT指数とは異なり、時価総額加重平均型ではないため、時価総額が小さい銘柄の影響力が相対的に高まりやすくなります。

「日経高利回りREIT指数」に連動するETF

日経高利回りREIT指数は、東証に上場するJ-REITのうち、相対的に利回りが高い銘柄で構成される指数です。2024年6月12日時点では、35銘柄で構成されています。

S&P先進国REIT指数など、海外のREIT指数に連動するETF

海外のREITを投資対象とするETFでは、全世界のREITが対象の「S&P先進国REIT指数」や、オーストラリアのREITが対象の「S&P/ASX200 A-REIT指数」などへの連動を目指すETFがあります。

まとめ

REITは、少額で手軽に不動産に投資できる、利回りの高さが魅力の金融商品です。REITはインフレへの耐性がある資産といわれており、値上がり益も期待できます。ただし、不動産市況の変化や市場の需給などによって価格が変動する、元本保証のない金融商品なので、投資する際には注意が必要です。

REITに投資するには、単一の銘柄に直接投資する方法だけでなく、REITファンドやREIT ETFを通じて投資する方法もあります。日本や世界のREITに幅広く分散投資することで値動きを抑えながら、不動産市場の成長と魅力的な利回りを享受したい方は、REITファンドやREIT ETFを活用するといいでしょう。