長期投資のメリットとは?

長期投資とは、その名の通り「長い期間にわたって投資を続けること」です。何をもって「長期」と呼ぶかについて明確な定義はありませんが、一般的には数年~数十年の期間で投資を行うことを長期投資と呼びます。

長期投資には、以下に挙げるようなメリットがあります。

長期投資のメリット① 売買のタイミングを狙わなくて良い

株式市場は短期的に大きく上昇したり下落したりすることがあります。上昇や下落のタイミングを狙って売買する短期投資では、予測が当たれば利益を得られますが、外れると大きな損失となる場合もあります。株価や為替などの相場を正確に予測することは、プロの投資家でも難しいものです。

一般的に、株式市場は長期的には成長していくと考えられています。今後も市場全体が成長していくと考えるのであれば、長期投資の実践により、長い目で見て利益を狙うことが理にかなっているといえます。「5年後に値上がりしていればいい」といった感覚で投資するため、売買のタイミングを狙わなくても良いのがメリットです。

長期投資のメリット② 複利効果で資産を大きく増やせる可能性

複利とは、投資で得られる利益(利息や分配金など)を元本に組み入れて再投資することで、「利益がさらに利益を生む」効果が期待できます。これに対して、当初の元本に対してのみ利息などが付くことを単利と呼びます。

例えば年平均5%の利回りが期待できる金融商品の場合、元本が2倍になるのにかかる時間は単利では20年ですが、複利では14.4年となります。投資信託の分配金再投資など複利効果が得られる投資を長く続けるほど、資産が増えるスピードが加速し、より大きく増えていくことが期待できます。

長期投資のメリット③ 「負けにくい」運用が期待できる

2008年に起きたリーマン・ショックに代表されるように、株式市場は年単位で大きく下落することもあります。米国株式市場はリーマン・ショック前の水準に戻るまでに約5年という長い期間を要しました。しかし、逆に考えれば「5年待てば価格は元に戻り、そこからの成長が期待できる」と見ることもできます。

これまでに株式市場は幾度となく大きなショックを経験しましたが、大きな下落の後には時間をかけて回復し、そこから再び上昇するという歴史を繰り返してきました。株式のように長期的な成長が期待できる資産に投資する場合は、保有期間が長いほど、収支がマイナスになる可能性が低くなります。

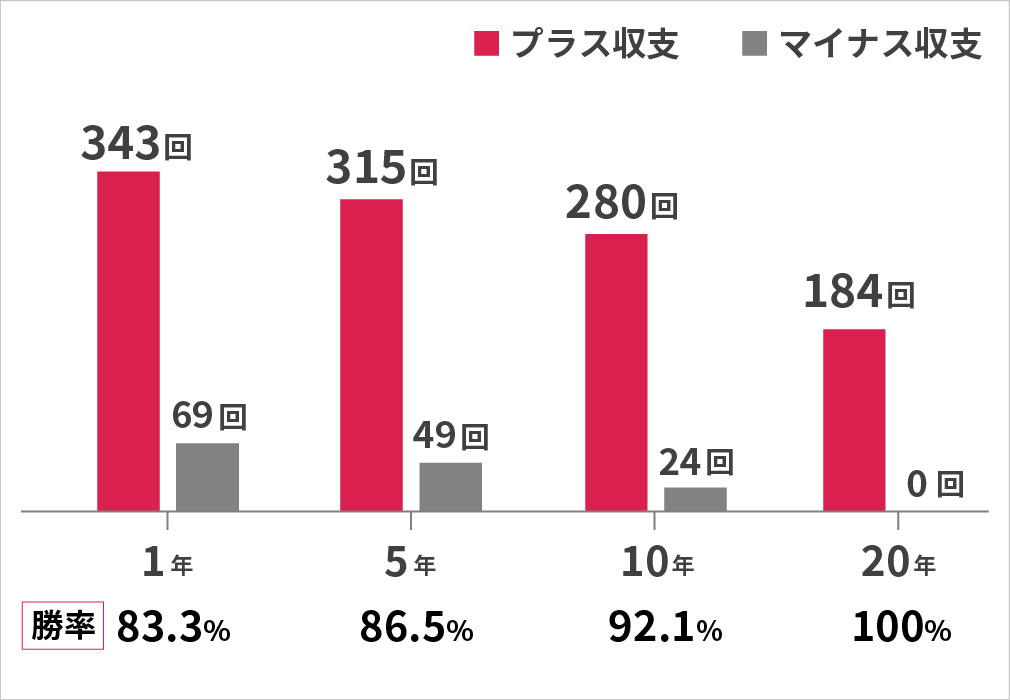

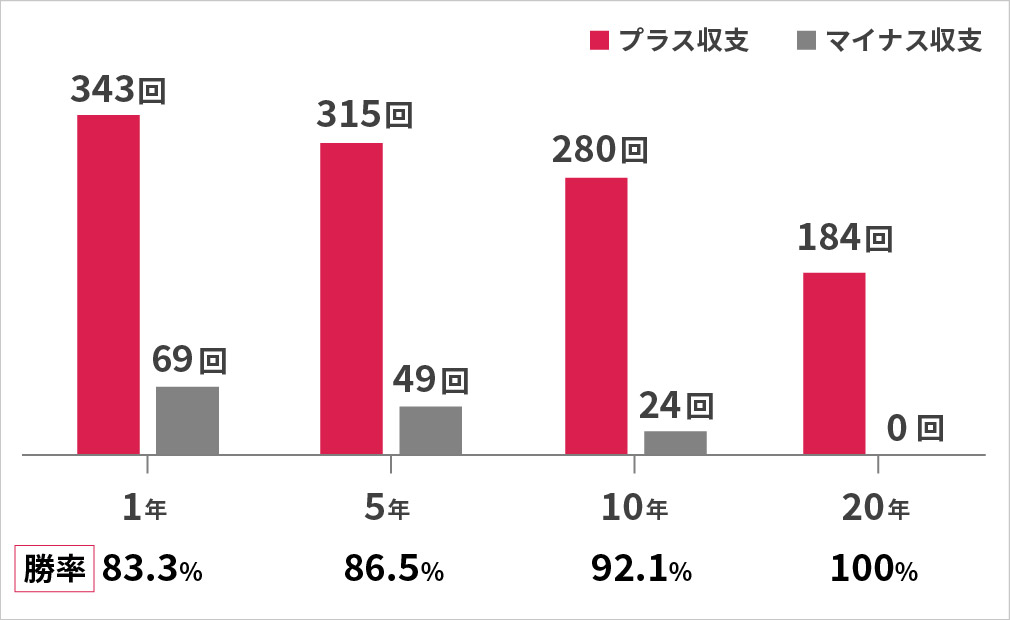

下図は米国を代表する株価指数であるS&P500(配当込み)に、投資開始月を1カ月ずつずらして投資を始めた場合の、プラス収支とマイナス収支の回数を示したものです。1990年1月から2025年4月までの間では、1年間保有すると約17%の確率でマイナスとなりました。5年間でも1割強です。これが10年の長期投資では負ける確率が1割を切り、20年ではすべての期間でプラスとなりました。

S&P500(配当込み)の長期投資シミュレーション

(出所)ブルームバーグのデータより大和アセットマネジメント作成

分散投資とは?

分散投資とは「1つの資産ではなく、複数の資産に投資する」ことをいいます。例えば株式投資では、1社だけでなく複数の会社(銘柄)に投資することが分散投資になります。1つの銘柄のみに投資した場合、もしその投資先の会社が破綻すると、最悪の場合には株式の価値がゼロになり、大きな損失を被ってしまいます。複数の銘柄に分散投資をすれば、たとえ1社が破綻しても、その影響は限定的になります。

そして、投資対象を株式だけでなく債券やREIT(不動産投資信託)などに広げることや、国内にとどまらず海外の資産を投資対象とすることも分散投資の方法です。

投資の世界には「タマゴは1つのカゴに盛るな」という格言があります。負けにくい運用を目指すには、長期投資と同じく、分散投資を実践することが重要となります。

「タマゴは1つのカゴに盛るな」

投資信託やETFを活用して手軽に分散投資

株式の個別銘柄への分散投資を個人で実践するのはハードルが高いものです。銘柄選択には手間がかかるうえ、最低購入金額は銘柄によっては100万円を超える場合もあります。

投資信託やETFを活用すれば、1本で数十から数百、あるいはそれ以上の銘柄に分散投資するのと同じ効果が得られます。最低購入金額も、投資信託なら金融機関によっては100円から。ETFも数千円から数万円程度で買えるものが多く、手軽に分散投資が可能です。

「地域」「通貨」「資産」を分散する国際分散投資

分散投資の考え方として、株式などの銘柄を分散するだけでなく、投資対象の地域や通貨を分散する「国際分散投資」や、株式や債券など幅広い資産への分散投資を実践することで、より負けにくい投資の実現を期待できます。

例えば国内株式を対象としたETFのみに投資すると、国内株式市場が大きく落ち込むと大きな含み損が発生することになります。同じ株式でも米国や欧州、新興国などに投資するETFを併せ持つことで、特定の国や地域の落ち込みによる影響を抑える効果が期待できます。

また、海外の資産に投資する際には為替変動による影響を受けるため、特定の通貨が安くなる影響を抑えるために、投資対象の通貨を分散するのも効果的です。例えば米国株式の為替ヘッジなしのETFは、ドル安になると円建てでの資産価値が下がってしまいます。米ドルの為替の影響を抑えるためには、為替ヘッジありのETFを利用する方法や、例えばインドなど新興国株式のETFにも投資して米ドル以外の通貨の割合を高める方法があります。

そして、投資対象の資産を分散することも効果的です。例えば株式と債券、REIT、金(ゴールド)はそれぞれ異なる値動きをすることが多く、1つの資産の値下がりをほかの資産の値上がりでカバーする効果が期待できます。

分散投資の種類

| 分散の種類 | 分散の対象 | 期待できる効果 |

|---|---|---|

| 地域分散 | 日本、米国、欧州、新興国など | 特定の地域の株価などが下落しても、ほかの地域の株価上昇でカバーできる効果 |

| 通貨分散 | 日本円、米ドル、ユーロ、新興国通貨など | 特定の通貨が下落しても、ほかの通貨の上昇によりカバーできる効果 |

| 資産分散 | 株式、債券、REIT、金など | 値動きが異なる資産を組み合わせることで、1つの資産の値下がりによる影響を抑える効果 |

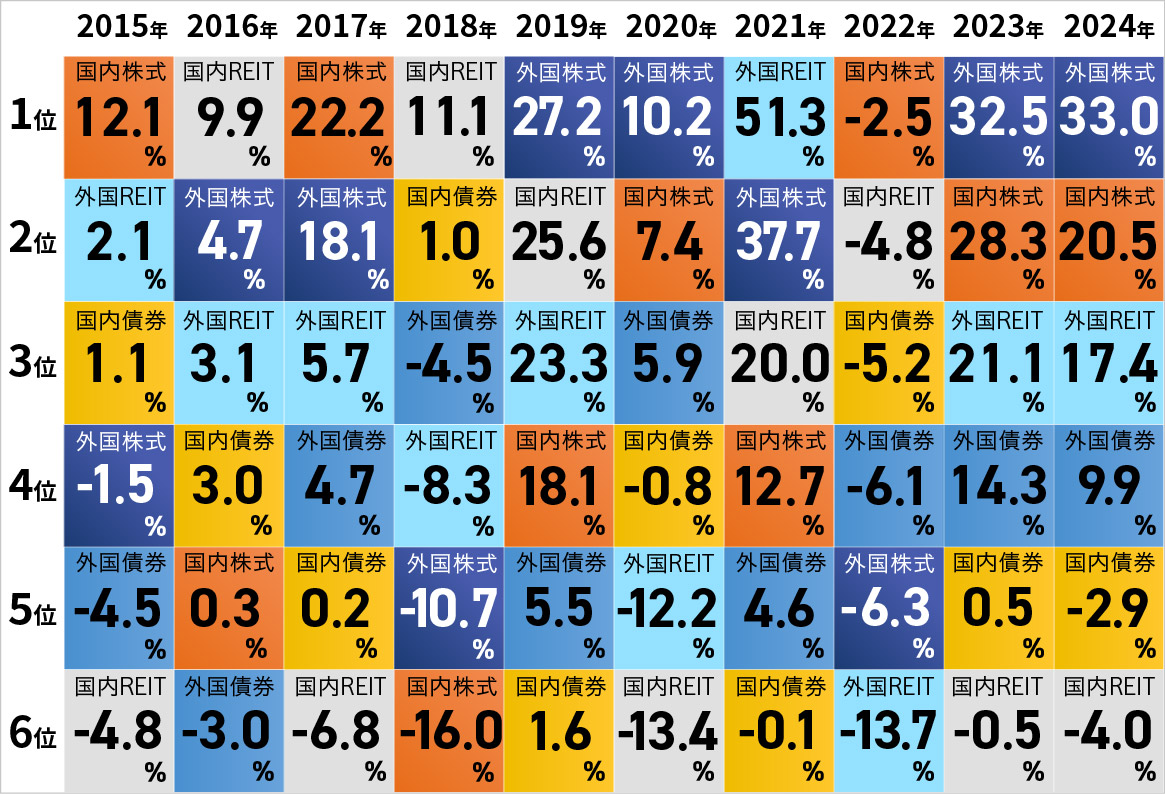

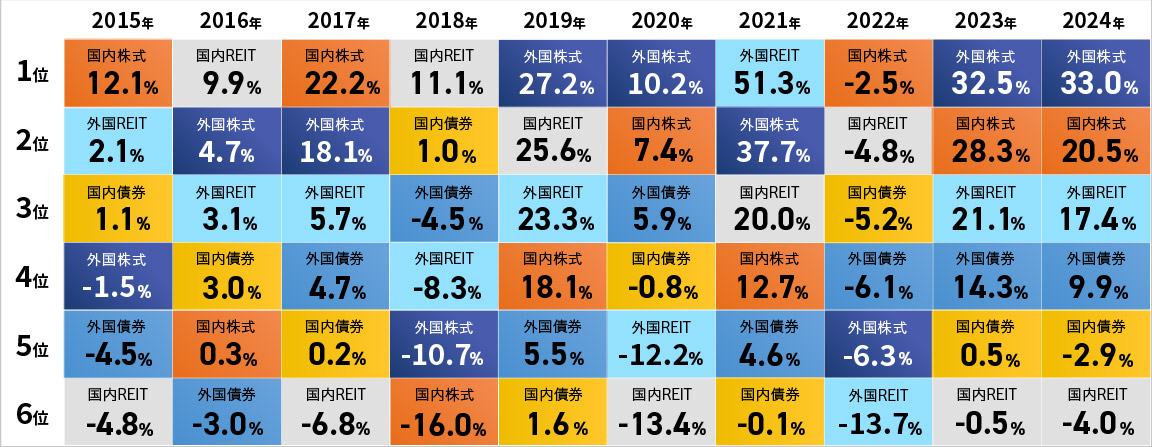

値上がり・値下がりする資産は毎年のように変わる

下図は国内外の株式、債券、REITの6種類の資産について、年ごとのリターンの順位を示したものです。それぞれの資産の値動きが異なることと、時期によってどの資産が上位に来るかが変わることを示しています。

1種類の資産のみに投資すると、時期によっては大きく値下がりしてしまうこともありますが、複数の資産を組み合わせて保有すれば、分散効果によって負けにくい運用が期待できます。

資産別の年間リターンランキング

国内株式……TOPIX(配当込み)

外国株式……MSCI-KOKUSAI指数(円ベース・為替ヘッジなし)

国内債券……NOMURA-BPI総合

外国債券……FTSE世界国債インデックス

国内REIT……東証REIT指数(配当込み)

外国REIT……S&P先進国REIT指数(除く日本・配当込み・円ベース)

(出所)ブルームバーグのデータより大和アセットマネジメント作成

資産配分によって値動きの傾向が変わる

分散投資は、地域・通貨・資産をどのような比率で分散するかによって、期待されるリターンや、値動きの大きさ(リスク)が変化します。一般的に、株式の比率を高めると期待リターンは上がり、リスクは大きくなります。債券は、期待リターンは株式より小さいですが、リスクも小さい傾向があります。また、国内の資産より海外の資産の方が、為替変動の影響によりリスクが高まりやすくなります。

分散投資を実践する際には、どれくらいのリターンを目指すのか、短期的にどれくらいの値動きに耐えられるのかを検討したうえで、資産配分を考える必要があります。

未来は予測できない。だからこそ「長期分散投資」が有効

目まぐるしく変化する国際情勢の中で、どの資産がいつ値上がりするかを予測することは難しいものです。負けにくい運用を目指すなら、国内外の複数の資産を対象とする国際分散投資と、相場の短期的な変動に惑わされない長期投資の2つを続けることが有効です。さらには単に買って保有し続けるだけでなく、購入する時期を分散する積立投資を行えば高値づかみを避ける効果が期待でき、より負けにくい投資を実践できます。

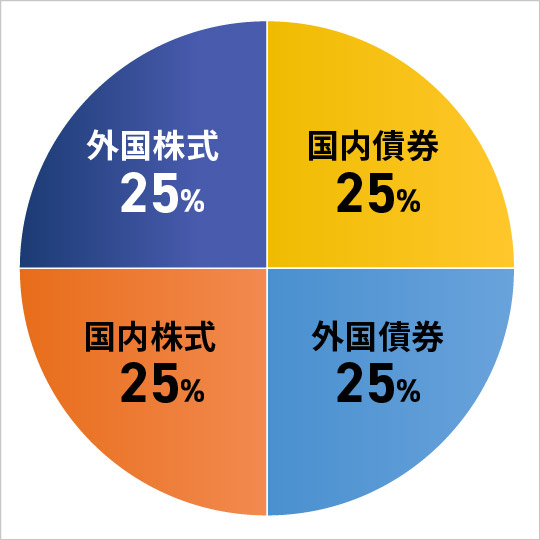

日本最大の年金基金であるGPIF(年金積立金管理運用独立行政法人)も、国内外の株式と債券の4資産への国際分散投資を行っています。負けにくい運用が重要となる年金基金の分散投資は、個人投資家にとっても1つの参考になりそうです。

GPIFの基本ポートフォリオ(2025年時点)

長期分散投資を実践する方法は?

個人が長期分散投資を実践するには、1つの商品で複数の銘柄に投資できる投資信託やETFを活用するのが便利です。

非上場の投資信託と比較して、一般的にETFは運用中のコストである信託報酬が低いため、より長期投資に向いているといえます。わずかな手数料の差でも、10年、20年という長期では、決して小さくないリターンの差になって表れます。例えば元本が100万円で、運用利回りが年平均3%とすると、年0.2%のコストの差が、10年後には2万6,000円ほどの差となります。

利益が非課税となるNISAなら長期投資がさらに有利

2024年からの「新しいNISA」では非課税投資期間が無制限となったことで、以前のNISAと比較して、より長期投資に適した制度となりました。特定口座や一般口座では売買益や分配金の約20%が課税されますが、NISAではすべての利益が非課税となります。この差は非常に大きく、運用期間が長くなるほど非課税の恩恵は絶大となります。

まとめ

相場が変動するタイミングを狙う短期投資で利益を出し続けるのは非常に難しいうえ、常に市場の動きを見続けなければいけないため、一般の個人投資家が短期投資を続けるのは現実的ではありません。売買のタイミングを狙わず、長い目で値上がりを待つ長期投資であれば、日々の値動きに一喜一憂することなく、誰もがじっくりと運用できます。

さらに投資対象を「地域」「通貨」「資産」で分散することで、より負けにくい運用の実現が期待できます。

個人投資家が手軽に長期分散投資を実践できる手段の1つがETFです。ETFは運用コストが比較的低く、長期投資に向く金融商品といえます。利益が非課税となるNISAを活用することで、長期分散投資の効果はさらに高まります。

投資対象となる資産の特徴やリスクを理解し、自身の目標リターンやリスク許容度を検討したうえで、適切な資産配分での長期投資を心がけたいものです。