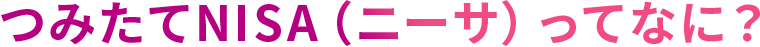

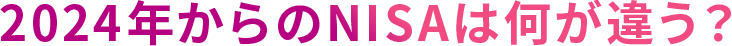

投資で得た利益に税金がかからない制度のこと

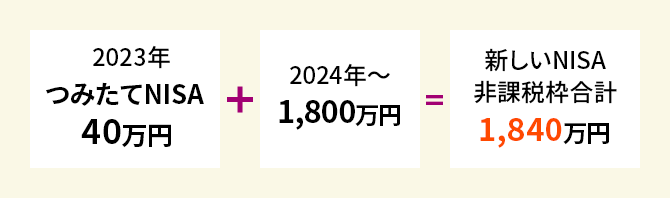

つみたてNISAの非課税枠は、2023年までは年間40万円までですが…

2024年から始まる新NISAの非課税枠1,800万円とは別枠です。

2023年からつみたてNISAを始めた人の非課税枠

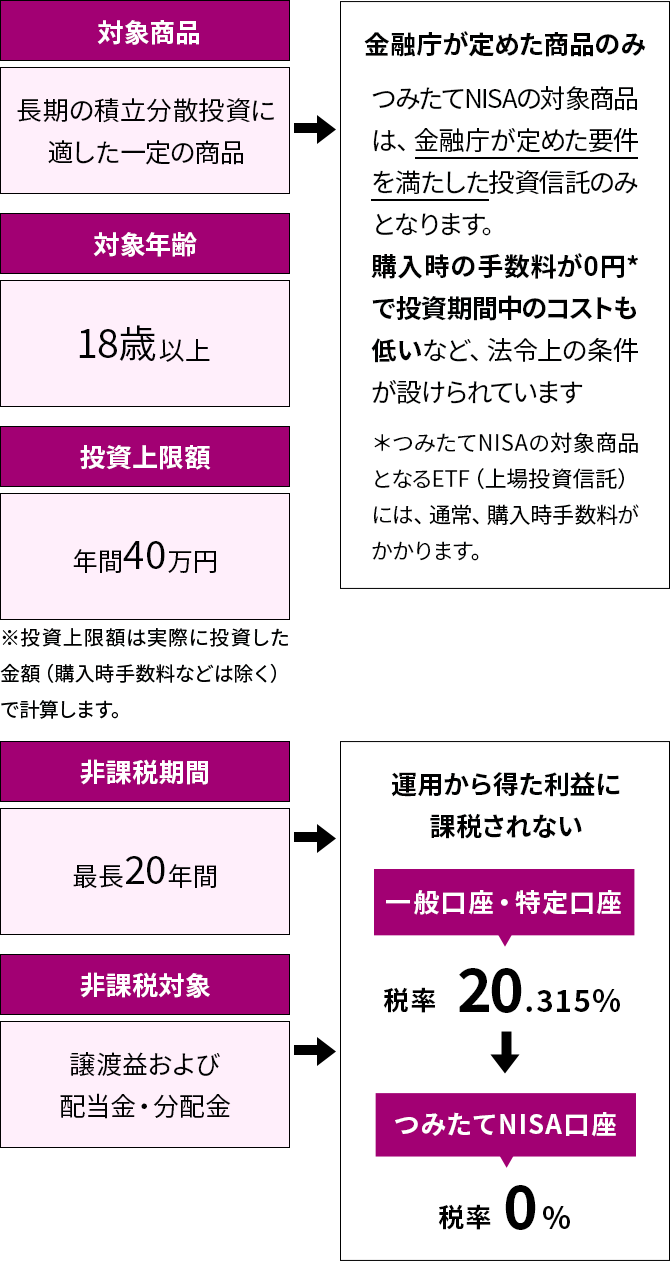

つみたてNISAってなに?

つみたてNISAのポイント(2023年12月31日まで)

2018年1月より「つみたてNISA」が始まりました。つみたてNISAは、少額からの長期の積立・分散投資を目的に作られた制度です。

詳しくは新NISAガイドブックをご覧ください

(大和アセットマネジメント作成。別ウィンドウでPDFが開きます)

2023年中にNISA口座を開設しておけば…

2024年に同じ金融機関で自動的に新NISA口座が開設されます。

新たな移行手続などは不要です。

2024年スタート「新NISA」とは?

「新しいNISA」は、NISA口座を開設する年の

1月1日現在で

18歳以上の日本にお住いの方であれば、

原則どなたでも利用できます。

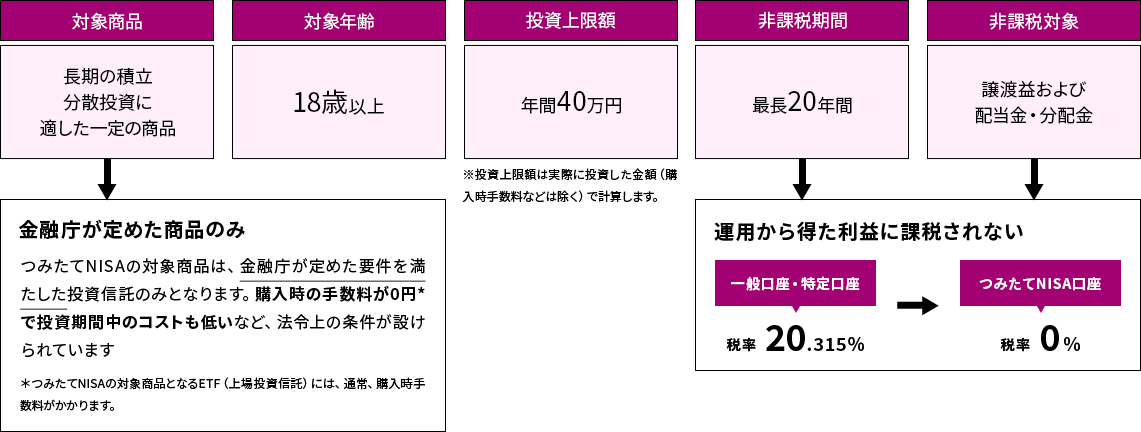

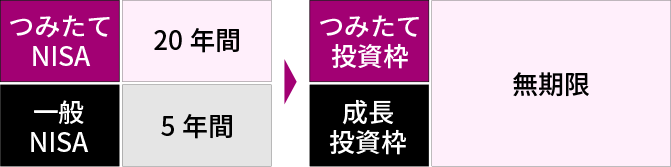

非課税保有期間の無期限化

新しいNISAでは、非課税保有期間が無期限とされ、期間を気にせずに非課税で運用を続けられるようになります。

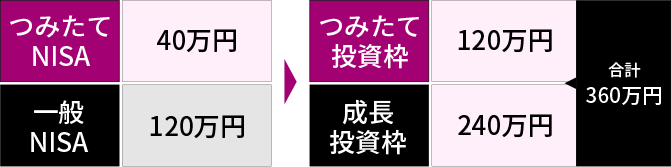

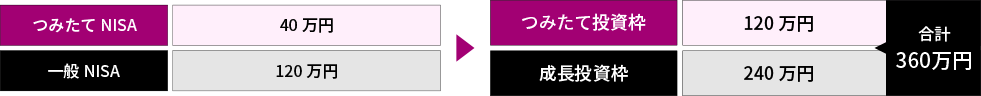

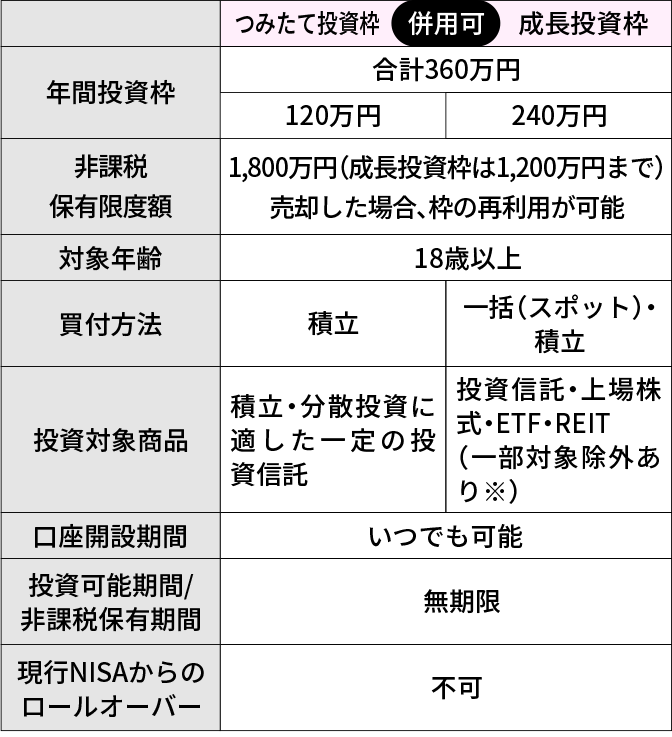

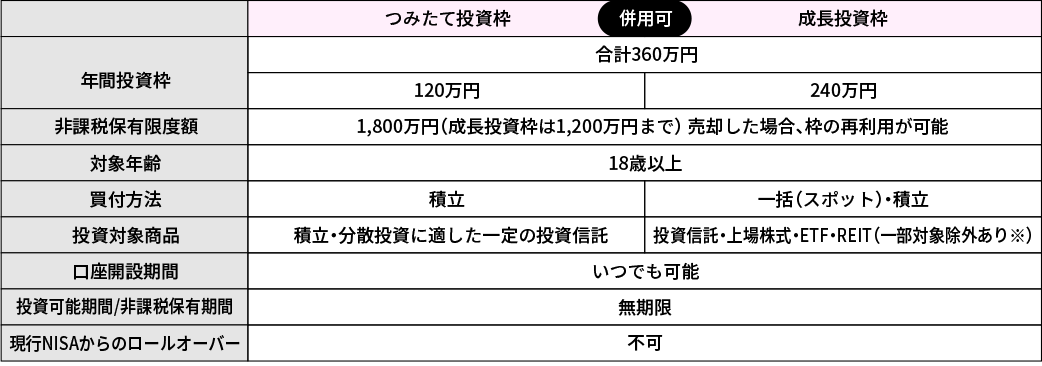

年間投資上限額の拡大

新しいNISAでは、つみたて投資枠が年間120万円(現行のつみたてNISAの3倍)、成長投資枠が年間240万円(現行のNISAの2倍)まで投資できるようになります。さらに、つみたて投資枠と成長投資枠の併用が可能になり、年間投資上限額が合計360万円に拡大されます。

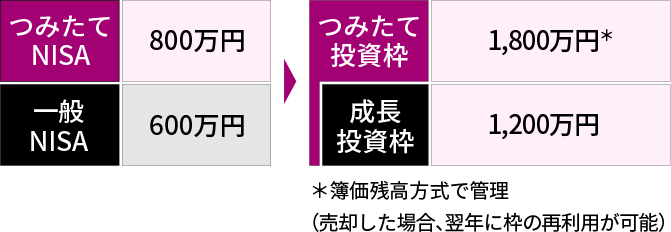

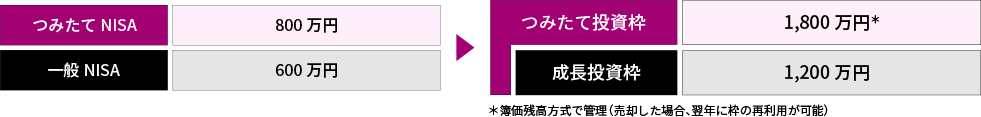

生涯非課税限度額の拡大

新しいNISAでは、1人あたり1,800万円(うち成長枠は1,200万円)の非課税保有限度額が新たに設定されます。この非課税保有限度額は買付け残高(簿価残高)で管理されるため、NISA口座内の商品を売却した場合には、その商品の簿価分の非課税枠を再利用することが可能になります。

詳しくは新NISAガイドブックをご覧ください

(大和アセットマネジメント作成。別ウィンドウでPDFが開きます)

2024年以降の新しいNISAの制度概要

※①整理・監理銘柄②信託期間20年未満、毎月分配型の投資信託及びデリバティブ取引を用いた一定の投資信託等を除外

上記は、作成時点で知り得る情報に基づき作成しており、

制度の内容は今後変更される場合があります。

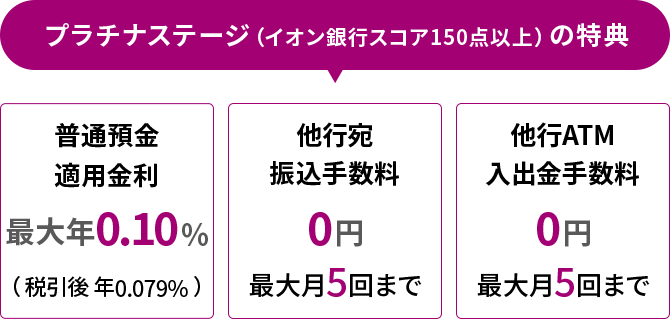

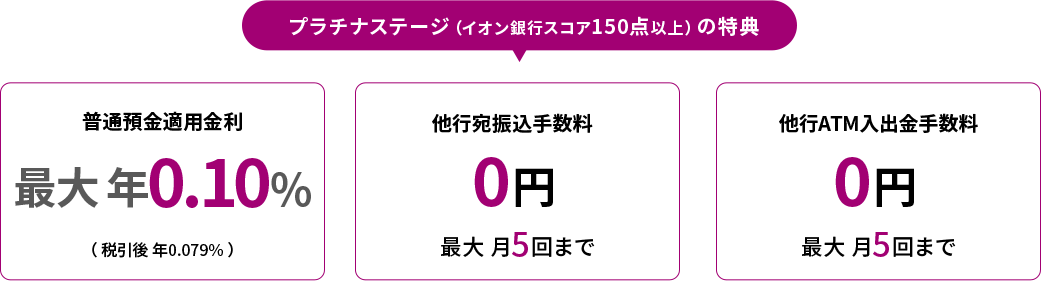

イオン銀行でNISA口座開設とつみたてをすると、「イオン銀行Myステージ」のスコアが貯まります。

「イオン銀行Myステージ」は、対象取引のご利用に応じて自動的に「イオン銀行スコア」が貯まり、決定したステージごとの特典を受けられるサービスです。

※2023年6月10日現在

※普通預金金利は変動金利です。詳しくは、店頭に備付け、またはイオン銀行ホームページの商品概要説明書をご参照ください。

イオン銀行は365日

いつでもご相談可能

イオン銀行は対面でもお客さまをサポートいたします

お近くのイオンでのお買い物ついでに、

いつでもお気軽にご来店ください

つみたてNISAはこんな方がやっています!

Q&A

Q

2023年までにNISA口座で投資した分は、2024年以降はどうなりますか?

現行NISA(一般・つみたて)の非課税措置が適用されるので、投資した年から起算して、つみたてNISAで最長20年間、一般NISAで最長5年間、非課税で運用が継続できます。非課税期間終了後は課税口座(特定口座または一般口座)に移行または売却することになります。

Q

利用しなかった非課税枠は翌年に繰り越しできますか?

できません。現行NISA(一般・つみたて)も新NISAも、年間非課税投資枠が余った場合でも翌年の年間非課税枠の上限は増えません。

ただし新NISAでは、投資可能期間の恒久化によって、上限に達するまでは何年にも渡って投資することが可能になります。そのため、年間枠を使い残しても生涯投資上限額1,800万円を使い切ることは可能です。

Q

ロールオーバーとは何ですか?

非課税保有期間が終了した商品を、非課税期間が終了する年の翌年の非課税投資枠を利用することで、非課税で保有し続けることです。なお、現行NISA(一般・つみたて)で保有している投資商品は新NISA口座にロールオーバーすることは出来ません。

Q

新NISAの非課税保有限度額を再利用できるとは、どういう意味ですか?

新NISAで購入した分を売却した場合は、その分の非課税保有限度額(総枠)が復活して再利用が可能となります。例えば、毎年360万円ずつ投資した場合は5年目に1,800万円となり新NISAの生涯非課税限度額に達するため6年目以降はNISA口座での買付ができません。

ただし新NISAでは、仮に5年目にNISAで運用していた資産を全て売却した場合、非課税枠の復活によって翌年6年目の使用可能残高は1,800万円となり、6年目以降も年間360万円の投資を継続できるようになります。

つまり売却してしまえば、累計購入金額1,800万円を超えてNISAを使用し続けることができます。

Q

まとまった資金がなくても投資できますか?

イオン銀行では10,000円から投資信託をご購入いただけます。また、投信積立は原則月々1,000円から(一部商品を除きます。詳しくは店舗またはイオン銀行コールセンターにてお問合せください。)ご指定いただけます。

◇イオン銀行コールセンター

0120-13-1089 9:00~18:00 年中無休

◇カードの紛失・盗難専用ダイヤル

03-6832-1234(年中無休24時間受付 通話料有料)

【NISA(少額投資非課税制度)非課税口座に関するご留意点】

NISA口座(NISA、つみたてNISA)共通のご留意点

- NISA口座は、投資信託の特定口座等とは異なり、1人1口座(1金融機関)のみ開設が認められています。 同一の勘定設定期間において複数の金融機関等にNISA口座を開設することはできません(ただし、2015年1月1日以後に金融機関等を変更した場合を除きますが、この場合でもNISA口座での買付けは1つのNISA口座でしか行うことができません。)

- NISA口座の申込書が複数の金融機関にそれぞれ提出されると、NISA口座の開設に相当の時間を要する場合や、NISA口座が開設できない場合があります。このため、NISA口座の申込書は、必ず1金融機関のみに提出してください。

- NISAとつみたてNISAは選択制であり、同一年に両方のコースの利用はできません。コースの変更はできますが、変更を行う場合は原則として暦年単位となります。

- NISA口座内で保有する商品を一度売却すると、その売却部分の非課税投資枠の再利用はできません。このため、短期間での売買(乗換え)より中長期の保有が税制上のメリットを享受しやすい仕組みとなっていますので、中長期での利用をご検討ください。

- 非課税投資枠の繰越はできません。

- 投資信託の分配金を再投資した場合は、新たな投資として非課税投資枠を利用して購入することとなります。NISA口座では当初購入分と分配金の再投資を合わせた利用額には限度があり、超過分は非課税対象にはなりません。このため、分配金再投資型の投資信託において高い頻度で分配金の支払いを受けるといった投資手法は、非課税投資枠を十分に利用できない場合があります。

- NISA口座内での損失は、損益通算や繰越控除ができません。

- 投資信託における分配金のうち、元本払戻金(特別分配金)はもともと非課税でありNISA口座のメリットを享受できません。

NISA特有のご留意点

- NISAの非課税投資枠は毎年120万円(2015年以前は100万円)が上限です。

つみたてNISA特有のご留意点

- つみたてNISAでは、積立契約をお申込みいただき、定期継続的な方法での買付けに限られます。毎月の積立額はボーナス月増額と合計で、年間40万円の非課税枠の範囲でのお申込みに限られます。

- つみたてNISAでは、ロールオーバーの受け入れはできません。

- つみたてNISAでは、買付けた投資信託の信託報酬等の概算値が原則として年1回通知されます。また法令により、つみたてNISAを開始された日から10年後の「経過基準日」には、お客さまの氏名・住所を再確認させていただきます(10年経過後は5年経過毎に実施)。同日から1年内に確認できない場合、つみたてNISAでの買付けを停止させていただきます。

ジュニアNISA(未成年者少額投資非課税制度)に関する留意点

- ジュニアNISA口座の開設は、お客さまお一人につき1口座となっており、複数の金融機関で開設することはできません。

- ジュニアNISA口座では、2016年から2023年まで年間80万円まで投資することができ、投資を始めた年から原則5年間、譲渡益と普通分配金が非課税となります。また、2024年から2028年までの各年については移管専用の継続管理勘定が設定され、18歳になる年まで非課税期間を延長することが可能です。

- ジュニアNISAで保有している投資信託を解約した場合、その非課税枠は再利用できません。

- 非課税となる投資枠の残額を翌年以降に繰り越すことはできません。

- ジュニアNISA口座における損失は、特定口座や投資信託一般口座との損益通算はできません。また、当該損失の繰越控除もできません。

- 投資信託における分配金のうち、元本払戻金(特別分配金)はもともと非課税であり、ジュニアNISA口座における制度上のメリットを享受できません。

- 日本にお住まいの18歳未満(ジュニアNISA口座開設年の1月1日現在)の方が対象です。

- 未成年者本人の年齢が3月31日時点で18歳である年の前年の12月31日まで(払出制限期間)は原則払出しはできません。払出制限期間中に払出しを行う場合は、過去に非課税が適用された譲渡益・普通分配金に対して課税されます。ただし、災害等のやむを得ない事由により払出しを行う場合は課税されませんので、災害等の事由に該当する場合は税務署で発行される確認書をお持ちください。なお、2020年度税制改正に伴い、2024年以降払出し制限が緩和されます。

- イオン銀行がNISA口座において取り扱っている商品は、株式投資信託のみです(国債、地方債、公社債投資信託はNISA口座の対象となりません)。なお、イオン銀行では、上場株式、上場投資信託、不動産投資信託等は取り扱っておりません。

- ジュニアNISA口座に入金される資金は、ジュニアNISA口座開設者本人の資金に限ります。本人の資金以外を運用した場合には、所得税・贈与税の課税上問題となる恐れがあります。

- 【投資信託に関するご留意点】

- 投資信託は預金や保険ではありません。

- 投資信託は預金保険制度・保険契約者保護機構の対象ではありません。また、当行でご購入いただきました投資信託は投資者保護基金の対象ではありません。

- 投資信託は、国内外の有価証券等(株式、公社債、不動産投資信託(REIT)、投資信託証券等)に投資をしますので、投資対象の価格の変動、組入有価証券の発行者にかかる信用状況等の変化、外国為替相場の変動、投資対象国の格付の変更等により基準価額が変動します。

- 投資信託の運用による利益および損失は、投資信託をご購入いただきましたお客さまに帰属します。

- 投資信託については元本および利回りの保証はありません。また、過去の運用実績は、将来の運用成果を約束するものではありません。

- 当行はご購入・ご換金のお申込みについて取扱を行っております。投資信託の設定・運用は各委託会社が行います。

- 投資信託のご購入にあたっては購入時手数料(基準価額の最大3.3%(税込))がかかることがあります。また、換金時に信託財産留保額(基準価額の最大0.50%)がかかることがあります。これらの手数料等とは別に運用管理費用(信託報酬)(投資信託の純資産総額の最大年2.42%(税込))と監査報酬、有価証券売買手数料、組入資産の保管等に要する諸費用などその他費用等(運用状況等により変動し、事前に料率、上限額を示すことができません。)を信託財産を通じてご負担いただきます。お客さまにご負担いただく手数料はこれらを足し合わせた金額となります。これらの手数料や諸経費等はファンドごとに異なります。詳細は各ファンドの目論見書等をご確認ください。

- 投資信託のご購入に際しては、必ず最新の「目論見書」および「目論見書補完書面」により商品内容をご確認のうえ、ご自身でご判断ください。一部の投資信託には、信託期間中に中途換金ができないものや、換金可能日時があらかじめ制限されているものなどがありますのでご確認ください。

- 当行ホームページに掲載されている目論見書は、常時、最新の情報の提供を保証するものではありませんので、投資信託をご購入になる際にはインターネットバンキング注文入力画面の目論見書または店舗にてお渡しする目論見書を必ずご確認ください。

- (2023年3月31日現在)

- 商号等:株式会社イオン銀行

登録金融機関 関東財務局長(登金)第633号

加入協会:日本証券業協会